10 janvier 2022

Perspectives 2022 – Titres à revenu fixe

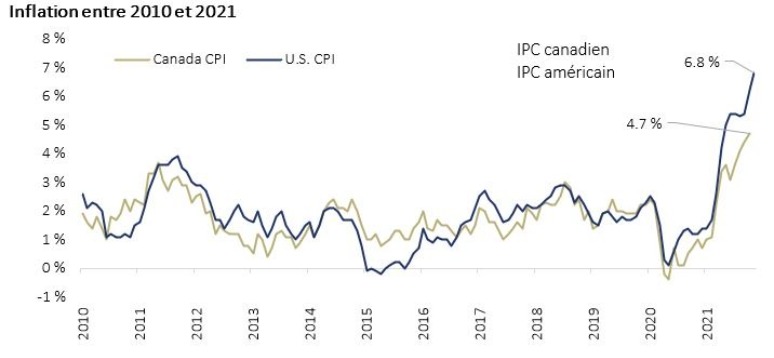

Alors que le monde de l’investissement entame l’année 2022, l’un des débats les plus visibles porte sur un sujet que de nombreux acteurs du marché ont considéré comme dépassé : l’inflation. Toute une génération d’investisseurs professionnels a fait son chemin depuis que le risque d’une hausse de l’inflation due à une politique monétaire souple s’est concrétisé. Les partisans de l’inflation temporaire ne nient pas son existence, mais parmi les explications, ils mettent en avant les perturbations de la chaîne d’approvisionnement et d’autres facteurs transitoires. L’autre groupe, plus inquiet, souligne l’augmentation de la masse monétaire en circulation (23 % au-dessus de la tendance, un chiffre choquant) qui a facilité la croissance des ventes au détail de 10 % au-dessus de la tendance. Comme pour la plupart des énigmes économiques, les meilleures réponses sont quelque part entre les deux extrêmes.

Source : Bloomberg Finance L.P. au 14 décembre 2021. IPC du Canada au 31 octobre 2021; IPC des États-Unis au 30 novembre 2021.

Nous nous attendons à ce que les données sur l’inflation restent obstinément élevées tout au long du premier semestre de 2022 avant que les pires contraintes de la chaîne d’approvisionnement ne s’atténuent. La tendance du second semestre 2022 est susceptible de faire baisser les chiffres d’inflation, même si nous pensons que le niveau d’équilibre sera bien supérieur à celui auquel nous étions habitués avant la pandémie, à savoir 2 %. Cela offrira des occasions, car les taux d’intérêt et la forme de la courbe des rendements continueront d’être volatils.

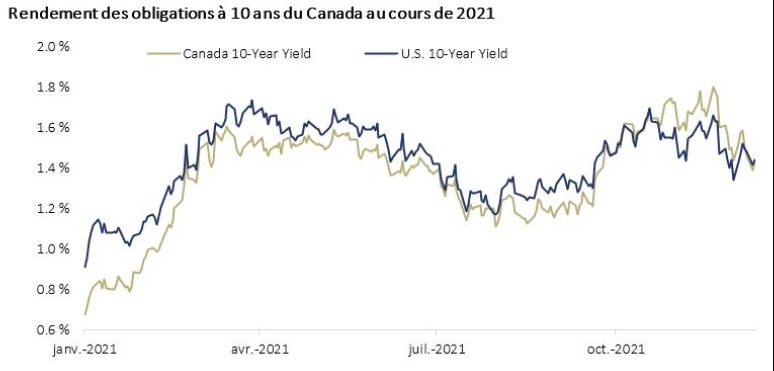

Le récent aplatissement optimiste de la courbe nous semble prématuré car il équivaut à un taux d’intérêt final à un jour d’environ 1,50 % à 1,75 %. Cela suggère que le marché obligataire pense que la Réserve fédérale américaine commet une erreur de politique en relevant les taux en 2022 et 2023, et qu’une récession pourrait bientôt suivre. Ce n’est pas notre prévision. Nous envisageons plutôt une pentification baissière corrective de la courbe des taux à court terme. Toutefois, les investisseurs doivent rester vigilants, car une stratégie d’aplatissement de la courbe de rendement est probablement une stratégie gagnante plus tard dans l’année. Une gestion active est nécessaire pour naviguer dans ces fluctuations.

Source : Bloomberg Finance L.P. au 14 décembre 2021

La Banque du Canada a été le chef de file des banques centrales dans le retrait des mesures de relance d’urgence en réduisant relativement tôt l’assouplissement quantitatif. Cependant, nous ne sommes pas d’accord avec le prix maximum de presque 175 points de base de hausse en 2022 que le marché a adopté récemment. Nos fonds continueront d’ajouter des obligations du gouvernement du Canada à 2 ans à ces opportunités, car nous prévoyons environ la moitié de ce resserrement en 2022. Nous continuons de prévoir une croissance économique supérieure à la tendance, une inflation élevée plus tenace et des taux globaux légèrement plus élevés.

Positionnement et opportunités

D’une façon générale, nos fonds à revenu fixe entrent en 2022 en deçà de la durée de l’indice de référence et avec un biais en faveur de taux à long terme plus élevés. Nous sommes à l’aise avec une surpondération modérée des obligations de sociétés et nous chercherions à renforcer cette position en cas d’élargissement significatif des écarts de rendement.

La toile de fond des sociétés reste assez attrayante pour les investisseurs en titres de créance. Des revenus en hausse, des marges stables et de faibles charges d’intérêts constituent une bonne recette pour générer des flux de trésorerie. Les écarts de rendement reflètent cette situation positive, mais nous pensons que la volatilité mentionnée précédemment fournira quelques occasions d’achat, et nous cherchons donc à être tactiques dans la négociation de notre portefeuille de crédit de qualité investissement.

Dans nos fonds de crédit plus agressifs, nous privilégions le secteur du rendement élevé. Ce sont les caractéristiques financières citées ci-dessus, combinées à notre vision d’un univers beaucoup plus sain d’émetteurs à rendement élevé, qui nous conduisent à cette préférence en matière d’investissement. Le segment du marché à faible cote a connu une dérive qualitative positive (un ratio plus élevé d’émetteurs BB à CCC et de dettes garanties par rapport aux dettes non garanties), ce qui soutient les valorisations actuelles. Nous pensons que le taux de change entre le dollar américain et le dollar canadien se maintient dans une fourchette à l’approche de 2022 et, jusqu’à ce que la fourchette de 1,20 à 1,30 soit franchie, nous ajusterons nos couvertures en conséquence.

Risques

L’environnement actuel appelle les investisseurs à faire preuve d’agilité et d’humilité. Cela signifie une négociation tactique autour d’un positionnement stratégique. Il est possible que l’inflation s’écarte de la trajectoire que nous prévoyons en 2022. Il est également possible que ni la Banque du Canada ni la Réserve fédérale américaine ne calibrent leur réponse à l’inflation de la manière la plus optimale. Il faut reconnaître qu’elles ont perdu la main à cet égard. Le risque que de nouvelles mesures de relance budgétaire viennent alimenter un feu économique sain est bien présent, tout comme les valorisations prolongées des actions. Bien que justifiables avec une inflation et un assouplissement quantitatif de faibles niveaux, ces valorisations pourraient être sujettes à une nouvelle cote si les taux deviennent plus positivement corrélés aux données d’inflation.

Glossaire

Assouplissement quantitatif : politique monétaire par laquelle les banques centrales augmentent la masse monétaire sur les marchés pour encourager les prêts et les investissements.

Écart de rendement : différence entre le rendement (le « taux de rendement ») de différents titres de créance, généralement mesuré en points de base.

James Dutkiewicz, CFA

James Dutkiewicz, Vice-président principal, Chef du revenu fixe, est un vétéran de l’industrie et possède plus de 30 ans d’expérience en investissement se spécialisant dans les titres à revenu fixe et la répartition d’actifs. James était chez Gestion Mondiale d’Actifs CI (GMA CI) de 2003 à 2012, puis de nouveau en 2017 à titre de Chef du revenu fixe. Chez GMA CI, James est responsable de la gestion de la dynamique de l’équipe des titres à revenu fixe, il supervise tous les mandats de titres à revenu fixe et représente GMA CI à l’interne ainsi qu’à l’externe. En outre, James apporte sa contribution et son leadership aux stratégies multi-actifs chez GMA CI. Avant de rejoindre GMA CI, James était le gestionnaire de portefeuille principal de nombreux fonds à revenu fixe et a également travaillé de façon approfondie dans les stratégies de répartition d’actifs chez un autre gestionnaire d’actif canadien. James est titulaire du titre CFA et détient un baccalauréat en arts en économie de l’Université Wilfred Laurier.

AVIS DE NON-RESPONSABILITÉ IMPORTANTS

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les graphiques et illustrations figurant dans le présent document sont fournis à titre indicatif seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats d’investissement. Nous recommandons aux particuliers de demander l’avis de professionnels, le cas échéant, au sujet d’un investissement précis. Les investisseurs devraient consulter leur conseiller professionnel avant d’apporter tout changement à leurs stratégies d’investissement.

Les opinions formulées dans ce document sont exclusivement celles de l’auteur ou des auteurs et ne devraient pas être utilisées ni interprétées comme un conseil en placement, ni comme un signe d’approbation ou une recommandation à l’égard des entités ou des titres dont il est question.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2022. Tous droits réservés.

Publié le 10 janvier 2022