27 janvier 2023

Perspectives 2023 - Actions Internationales

Nous maintenons notre approche prudente à l’égard des actions internationales (Europe, Royaume-Uni, Japon) de 2022 à 2023. Les analystes et les stratèges s’accordent généralement à dire que le ralentissement continu de la croissance économique, la persistance d’une inflation élevée, la crise énergétique en cours et l’activité belliciste des banques centrales conduiront à une récession en 2023.

Les effets combinés des prix élevés et de la hausse des taux ont un impact négatif sur les consommateurs et les entreprises. Du point de vue des consommateurs, l’augmentation du coût des biens tels que les denrées alimentaires et l’énergie, et la hausse des coûts d’emprunt réduisent le revenu disponible. De même, on observe un impact similaire sur les états financiers des entreprises. Une réduction des dépenses de consommation entraîne une diminution des ventes et des revenus, tandis que la hausse des coûts des intrants contribue à la compression des marges. L’effet combiné du ralentissement des revenus et de la réduction des marges se traduit par une contraction des bénéfices.

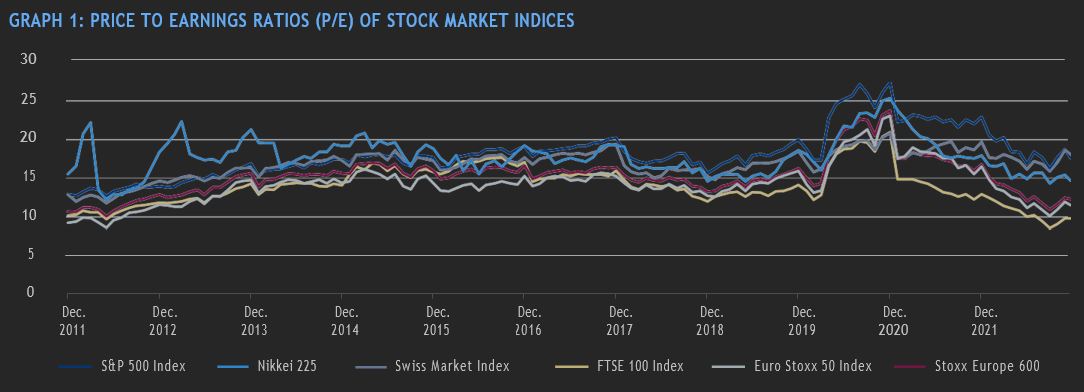

On pourrait dire qu’une grande partie de ces perspectives négatives a déjà été prise en compte dans le marché. Les actions internationales, et en particulier celles du Royaume-Uni, se négocient à leur plus bas niveau depuis une décennie, comme le montre le graphique 1 ci-dessous.

Source : Bloomberg Finance L.P. au 22 décembre 2022.

* Une société associée à CI Global Investments Inc., inscrite auprès de la Commission des valeurs mobilières des États-Unis et affiliée à Gestion mondiale d’actifs CI.

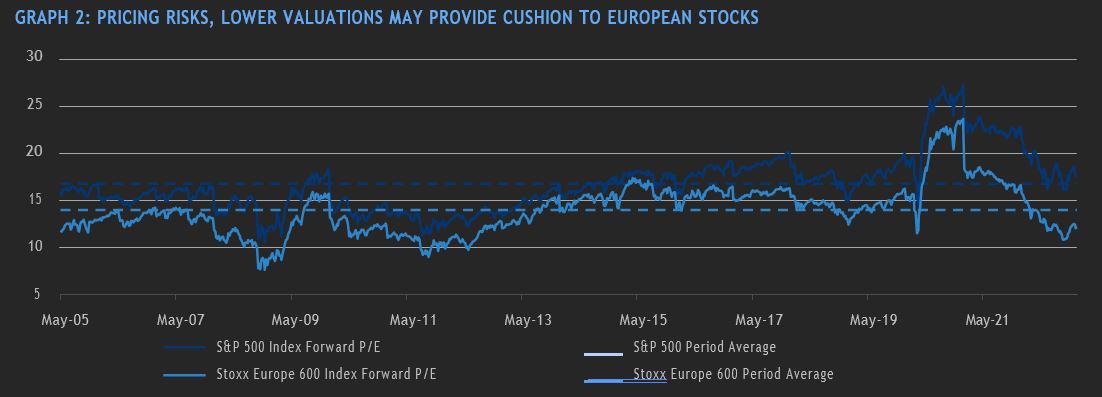

Si les valorisations mondiales se sont comprimées, la compression a été la plus forte en dehors des États-Unis. Une partie de ce phénomène peut être attribuée aux différences structurelles entre la composition des indices américains et celle des indices non américains. Notamment, la plus grande pondération des valeurs technologiques et de « croissance » dans les indices américains par rapport à la représentation de ces valeurs dans les indices de référence internationaux. En raison de cette différence, les États-Unis ont eu tendance à se négocier à une prime par rapport aux marchés non américains. Et malgré les prévisions de récession aux États-Unis en 2023, la décote de valorisation entre les entreprises américaines et non américaines est importante. On peut voir cette différence ci-dessous. Les actions américaines restent au-dessus de leurs moyennes à long terme, tandis que les actions européennes se négocient avec une décote par rapport à leurs niveaux moyens.

Source : Bloomberg Finance L.P. au 22 décembre 2022.

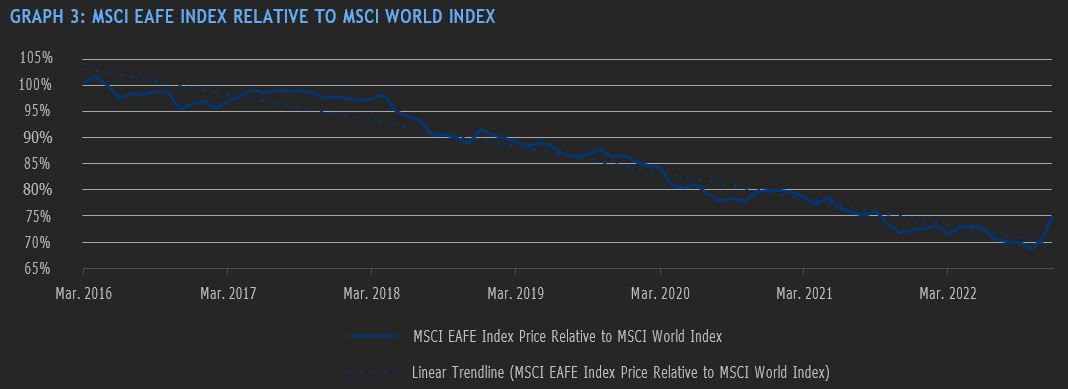

Cet écart de valorisation n’est pas passé inaperçu, puisque les actions européennes ont affiché un rendement supérieur à celui des actions américaines au cours du dernier trimestre de 2022, ce qui pourrait inverser une période prolongée de sous-performance remontant au milieu des années 2000.

Source : Bloomberg Finance L.P. au 22 décembre 2022. Rendements mensuels du 31 mars 2016.

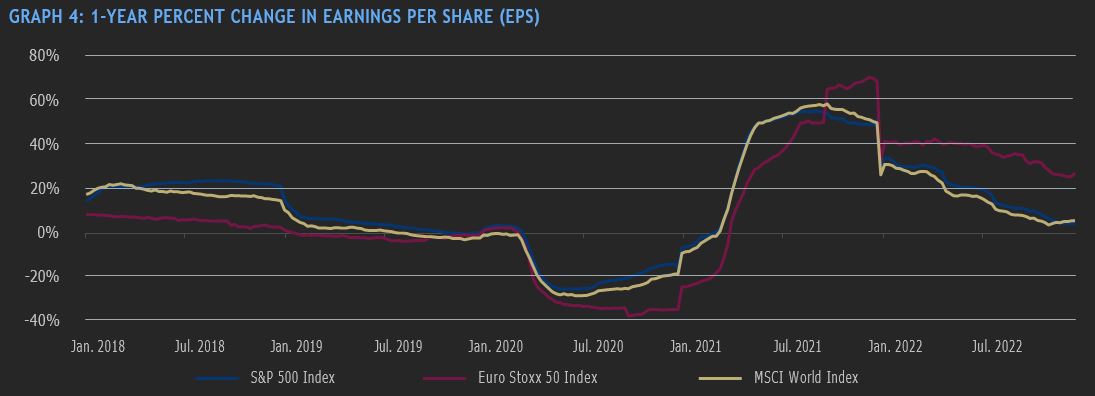

Les écarts de valorisation n’ont toutefois pas été la seule source d’enthousiasme des investisseurs. Le taux de croissance des bénéfices des actions de la zone euro était supérieur à celui des États-Unis. Les perspectives de redressement des bénéfices et la baisse des valorisations ont justifié l’augmentation de l’allocation à ces marchés.

Source : Bloomberg Finance L.P. au 22 décembre 2022.

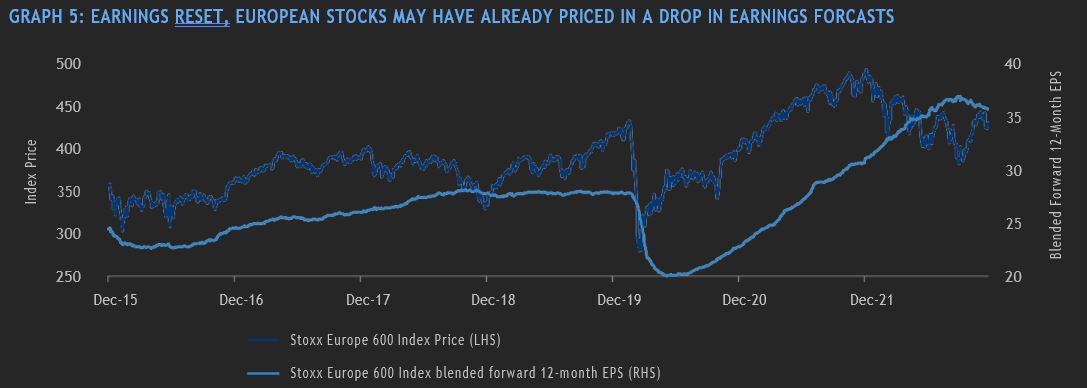

Plus récemment, cependant, le regain d’intérêt belliciste de la Banque d’Angleterre, de la Banque centrale européenne (BCE) et de la Banque du Japon a remis en question la capacité de ces marchés à maintenir leur rendement supérieur. Les récentes hausses de taux et la rhétorique belliciste qui les accompagne ont prolongé la duration du ralentissement économique prévu et pourraient conduire à une baisse plus importante que prévu. Le graphique 5 ci-dessous montre que le marché a intégré une partie de la contraction attendue des bénéfices.

Source : Bloomberg Finance L.P. au 22 décembre 2022.

En tenant compte des récentes augmentations de taux, du conflit continu en Ukraine et des effets persistants de la hausse des coûts, nous nous attendons à des réductions supplémentaires des attentes en matière de bénéfices au début de 2023. Compte tenu des taux plus élevés de façon durable, il est peu probable que les multiples d’évaluation se développent au cours du premier semestre de l’année. Par conséquent, avec des prévisions sur les bénéfices réduits et stables par rapport aux multiples contractés, nous nous attendons à un début d’année difficile. La profondeur et la durée de la contraction économique et du marché seront débattues au début de l’année.

Il y a cependant certains aspects positifs potentiels qui peuvent s’accumuler au fil de l’année. Une résolution de la guerre en Ukraine se trouve en haut de la liste. L’assouplissement des pressions inflationnistes qui pourraient entraîner une pause, sinon un pivotement, par les banquiers centraux stimulerait l’enthousiasme pour les actions et autres actifs à risque. L’un des aspects positifs potentiels de l’impact de la guerre a été le remodelage des relations mondiales pour de nombreuses entreprises. Compte tenu de la force du dollar et de la faiblesse de la demande de la Chine, les exportations européennes vers les États-Unis ont considérablement augmenté. Le remodelage des chaînes d’approvisionnement et des partenaires commerciaux a entraîné un modèle d’affaires plus résilient pour de nombreuses entreprises. Une réouverture complète éventuelle de la Chine devrait déclencher une vague de dépenses et d’investissements. Au cours de la deuxième moitié de 2023, l’attention des investisseurs pourrait passer d’un accent sur la récession à une reprise subséquente et à une hausse de l’activité économique. Compte tenu du faible positionnement actuel des actions internationales par les investisseurs mondiaux et des valorisations attrayantes sur une base absolue et relative, nous pourrions voir une reprise substantielle des prix des actifs d’ici la fin de l’année.

Dans l’ensemble, bien que les perspectives pour les actions internationales en 2023 soient incertaines, il existe de nombreuses raisons de rester optimistes. De nombreuses entreprises continuent d’avoir des modèles d’affaires résilients et des marchés finaux en croissance, ce qui crée un potentiel de rendements attrayants au cours de l’année à venir.

GLOSSAIRE DES TERMES :

Corrélation : une mesure statistique de la façon dont deux titres se déplacent l’un par rapport à l’autre. Une corrélation positive indique des mouvements similaires, vers le haut ou vers le bas, tandis qu’une corrélation négative indique des mouvements opposés (quand l’un monte, l’autre baisse).

Cote de crédit et risque de crédit – Une évaluation de la solvabilité d’un emprunteur en termes généraux ou par rapport à une dette ou une obligation financière particulière. Le risque de crédit est le risque de défaut de paiement d’une dette qui peut résulter du fait qu’un emprunteur n’a pas effectué le paiement requis.

Baisse : mesure de l’écart entre le sommet et le creux d’un placement ou, en d’autres termes, de l’écart entre le prix le plus élevé et le prix le moins élevé au cours d’une période donnée.

Durée – Une mesure de la sensibilité du prix d’un placement à revenu fixe à une variation des taux d’intérêt. La duration est exprimée en nombre d’années. Le prix d’une obligation avec une durée plus longue devrait augmenter (diminuer) plus que le prix d’une obligation avec une durée plus courte lorsque les taux d’intérêt baissent (augmentent).

Levier – Une stratégie d’investissement consistant à utiliser de l’argent emprunté (plus précisément, l’utilisation de divers instruments financiers ou de capitaux empruntés) pour augmenter le rendement potentiel d’un investissement.

Rendement (absolus) – La mesure de la rentabilité d’un investissement sur une période donnée. Un investissement qui passerait de 1 000 à 1 100 $ aurait un rendement absolu de 10 %.

Rendement (relatif) – La performance d’un investissement par rapport à un autre. Les rendements relatifs les plus souvent rapportés sont les rendements des fonds communs de placement par rapport à leurs indices de référence.

Volatilité – Évalue dans quelle mesure le cours d’un titre, d’un dérivé ou d’un indice fluctue. La mesure la plus couramment utilisée de la volatilité des fonds de placement est l’écart-type.

Courbe de rendement – Une ligne qui trace les taux d’intérêt des obligations ayant une qualité de crédit égale mais des dates d’échéance différentes. Une courbe de rendement normale ou raide indique que les taux d’intérêt à long terme sont plus élevés que les taux d’intérêt à court terme. Une courbe de rendement plate indique que les taux à court terme sont conformes aux taux à long terme, tandis qu’une courbe de rendement inversée indique que les taux à court terme sont plus élevés que les taux à long terme.

À propos de l’auteur

Robert a rejoint Gestion mondiale d’actifs CI en 2011 et a commencé sa carrière dans le secteur des investissements en 1983. Il est le gestionnaire de portefeuille du Mandat privé croissance d'actions internationales CI et le gestionnaire de portefeuille principal du Fonds de répartition de l'actif canadien CI et du Fonds mondial d'actions et de revenu CI. Avant de rejoindre CI, Robert était gestionnaire principal de plusieurs fonds communs de placement chez Fidelity Investments, dont les actifs sous gestion combinés dépassaient 20 milliards de dollars. Robert est titulaire d’un baccalauréat ès sciences en finance de la Northern Illinois University, d’un MBA de la Northwestern University et du titre d’analyste financier agréé (CFA).

AVIS DE NON-RESPONSABILITÉ IMPORTANTS

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été faits pour s’assurer que les informations contenues dans ce document sont exactes au moment de la publication. Les conditions du marché peuvent changer, ce qui peut avoir un impact sur les informations contenues dans ce document. Nous recommandons aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs doivent consulter leurs conseillers professionnels avant de mettre en oeuvre tout changement dans leurs stratégies de placement.

Les opinions formulées dans ce document sont exclusivement celles des auteurs et ne doivent pas être utilisées ni interprétées comme un conseil en investissement, une incitation ou une recommandation concernant toute entité ou tout titre commenté.

Certains énoncés contenus dans le présent document constituent des énoncés prospectifs. Est considéré comme un énoncé prospectif (« EP ») tout énoncé correspondant à des prévisions ou dépendant de conditions ou d’événements futurs ou s’y rapportant, ainsi que tout énoncé incluant des verbes comme « s’attendre », « prévoir », « anticiper », « viser », « entendre », « croire », « estimer », « évaluer », « être possible », « être d’avis » ou tout autre mot ou expression similaire.

Les énoncés prospectifs qui ne constituent pas des faits historiques sont assujettis à un certain nombre de risques et d’incertitudes. Les résultats ou événements qui surviendront pourraient être donc substantiellement différents des énoncés prospectifs. Les énoncés prospectifs ne comportent aucune garantie de rendement futur. Ils sont, par définition, fondés sur de nombreuses hypothèses. Bien que les énoncés prospectifs contenus aux présentes soient fondés sur des hypothèses que Gestion mondiale d’actifs CI et le gestionnaire de portefeuille considèrent comme raisonnables, ni Gestion mondiale d’actifs CI ni le gestionnaire de portefeuille ne peuvent garantir que les résultats obtenus seront conformes à ces déclarations prospectives. Il est recommandé au lecteur de considérer ces énoncés prospectifs avec précaution et de ne pas leur accorder une confiance excessive. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

L’auteur et/ou un membre de la famille immédiate de celui-ci pourrait détenir les titres spécifiques commentés dans ce document. Toute opinion ou information fournie n’engage que l’auteur et ne doit pas être interprétée comme des conseils d’investissement ou comme une approbation ou une recommandation à l’égard d’entités ou de titres commentés ou fournis par Gestion mondiale d’actifs CI.

Certains énoncés contenus dans la présente sont fondés entièrement ou en partie sur de l’information fournie par des tiers; Gestion mondiale d’actifs CI a pris des mesures raisonnables afin de s’assurer qu’ils sont exacts. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document.

© CI Investments Inc. 2023. Tous droits réservés. Publié le 4 janvier 2023