23 février 2023

Portefeuilles FNB Mosaïque CI : Allier le meilleur des deux mondes

La sélection d’investissements est autant un art qu’une science. Bien que les mesures quantitatives du risque et du rendement soient importantes, les meilleurs conseillers se concentrent également sur le côté qualitatif. Un aspect important de cette approche consiste à pouvoir distiller la stratégie globale d’un portefeuille et de ses constituants individuels en un thème compréhensible, pertinent et convaincant pour vos clients finaux.

Avec l’univers des fonds communs de placement et des fonds négociés en bourse (FNB) qui s’agrandit de jour en jour, la perspective d’une « paralysie d’analyse » émanant du fait de devoir passer en revue des dizaines de symboles pour construire le bon portefeuille pour vos clients peut non seulement être intimidante, mais elle peut également vous coûter du temps et de l’argent.

Comment nous en sommes arrivés là : L’évolution des FNB

La genèse du secteur des FNB remonte à deux développements distincts sur les marchés canadien et américain au début des années 1990.

Sur le marché intérieur, la Bourse de Toronto (TSX) a lancé les « parts de participation à l’indice Toronto 35 ». Au fil du temps, ce produit s’est transformé en le très connu FNB iShares S&P/TSX 60 (XIU), qui est fortement négocié par les investisseurs institutionnels et au détail.

Chez nos voisins du sud, State Street Global Advisors a lancé le FNB SPDR S&P 500 (SPY) quelques années plus tard, en 1993. SPY a eu 30 ans le 22 janvier 2023 et est actuellement le plus grand FNB au monde en termes d’actifs sous gestion et de volume de transactions.

À partir de là, le secteur des FNB a connu une croissance époustouflante. D’année en année, de nouveaux produits FNB ont fait leurs débuts, faisant le suivi de régions géographiques comme les marchés émergents, de catégories d’actifs comme les produits de base, et offrant même une exposition à des stratégies alternatives de fonds de couverture comme le suivi des tendances et les fonds neutres.

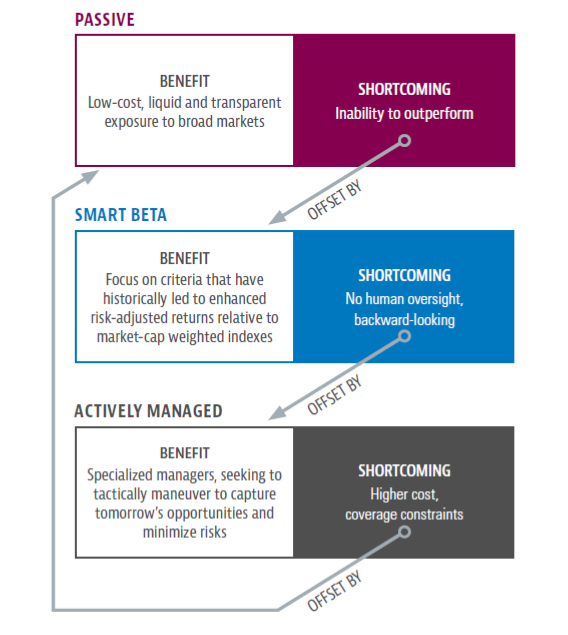

Pour les conseillers et les investisseurs au détail, la dominance des FNB indiciels à gestion passive a été mise en cause après de graves pertes en 2008. Bien que les stratégies passives soient peu coûteuses et suivent étroitement leurs indices de référence, elles n’offrent pratiquement aucune protection contre les baisses. Lorsque le marché plonge, les FNB passifs suivent le pas. Suivre l'indice de référence signifiait également l'impossibilité d'obtenir un rendement supérieur.

Les FNB à gestion active, qui sélectionnaient les actions en fonction de l'expertise et de l'analyse continue d'un gestionnaire, existaient déjà, mais ils ont été rapidement éclipsés par l'arrivée des « bêta intelligents », également appelés « FNB à facteur ». Ces FNB, qui représentent un hybride entre l'indexation passive et la gestion active, ont rapidement gagné en popularité grâce à leur transparence et à leurs frais réduits.

Les FNB à bêta intelligent se caractérisent par leur utilisation de cadres quantitatifs fondés sur des règles qui sélectionnent les titres en fonction de facteurs de risque ou de paramètres financiers prouvés empiriquement. Il s'agit généralement des facteurs Fama-French de valeur, d'investissement, de rentabilité et de taille, ou d'autres comme le momentum, la croissance des dividendes et la faible volatilité.

La solution Mosaïque

Les bons conseillers savent qu'il n'existe pas de solution unique pour leurs clients. L'environnement d'investissement étant très dynamique, la composition des portefeuilles doit l'être tout autant. Voici un aperçu de la façon dont les FNB actifs, passifs et à bêta intelligent peuvent compenser leurs faiblesses respectives :

Cela dit, il peut être difficile de gérer un portefeuille composé de plusieurs FNB passifs, actifs et à bêta intelligent. Un portefeuille composé de plus de quelques FNB peut rapidement devenir encombrant en termes de coûts de négociation, de rééquilibrage et de gestion de la distribution.

Les Portefeuilles FNB Mosaïque CI offrent une solution gérée qui combine les excellentes capacités de répartition stratégique et tactique des actifs de CI avec les avantages de la structure des FNB et des fonds communs de placement.

Ces fonds utilisent une structure particulière de « fonds de FNB » qui « enveloppe » un assortiment de FNB dans la structure d'un fonds commun de placement. Cette approche permet d'économiser considérablement sur les frais de négociation tout en ayant accès à un large éventail de stratégies de FNB sous-jacentes.

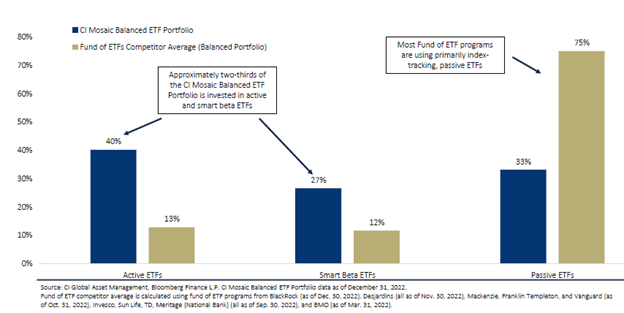

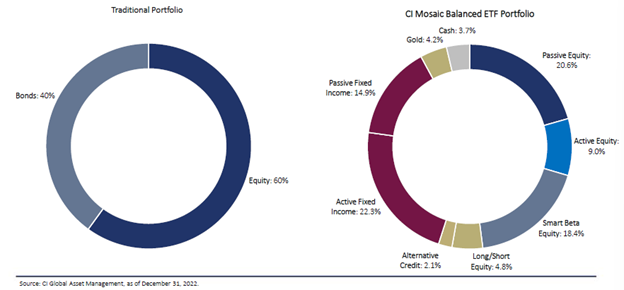

Ne vous y méprenez pas, les Portefeuilles FNB Mosaïque CI ne sont pas votre habituel fonds de « répartition d'actifs » composé de multiples stratégies passives sous-jacentes. Ils offrent une véritable gestion active, avec une exposition à une série de FNB de haute qualité, gérés activement en interne et par d'excellents tiers, ainsi qu'à des bêta intelligents.

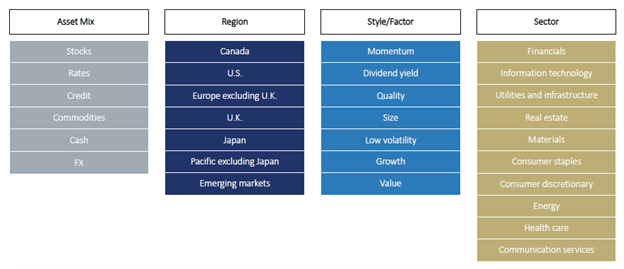

Plus important encore, les Portefeuilles FNB Mosaïque CI offrent une approche granulaire de la répartition stratégique des actifs qui va au-delà des actions et des obligations : les FNB sous-jacents recherchent activement et capitalisent sur des occasions diversifiées parmi les catégories d'actifs, les facteurs, les régions, les secteurs et les secteurs.

Sous un symbole boursier unique, les conseillers peuvent désormais reproduire des stratégies de portefeuille sophistiquées par le biais d’une approche gérée, ce qui leur permet de se concentrer davantage sur les besoins de leurs clients et moins sur les détails de la gestion de portefeuille et de la sélection des investissements.

Portefeuilles FNB Mosaïque CI

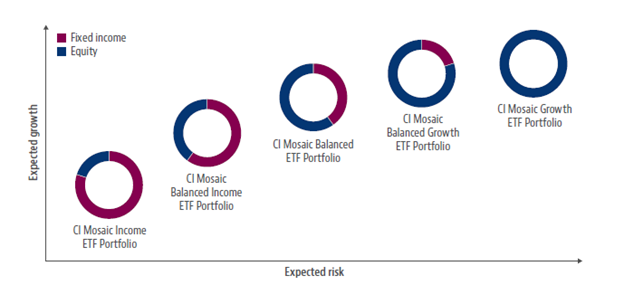

Nous offrons cinq Portefeuilles FNB Mosaïque distincts, avec des compositions adaptées aux investisseurs de tous les objectifs de placement, horizons temporels et tolérances au risque. Notre gamme actuelle comprend les portefeuilles suivants :

- Portefeuille FNB à revenu Mosaïque CI : une répartition prudente entre actions et titres à revenu fixe à 20/80 axée principalement sur la préservation du capital tout en assurant un mélange de revenus et de croissance.

- Portefeuille FNB équilibré à revenu Mosaïque CI : une répartition à 40/60 entre actions et titres à revenu fixe qui équilibre le revenu et la croissance à long terme, avec une orientation vers le revenu.

- Portefeuille FNB équilibré Mosaïque CI : une répartition à 40/60 entre actions et titres à revenu fixe qui équilibre le revenu et la croissance à long terme.

- Portefeuille FNB équilibré de croissance Mosaïque CI : une répartition à 80/20 entre actions et titres à revenu fixe qui cible la croissance à long terme tout en maintenant une répartition significative aux titres à revenu fixe à faible volatilité.

- Portefeuille FNB croissance Mosaïque CI : un portefeuille agressif composé à 100 % d’actions, qui vise à maximiser le potentiel de croissance à long terme.

Le contexte en 2022 : la hausse rapide des taux et l’inflation tenace ont eu raison de nombreuses solutions de fonds de fonds qui reposaient uniquement sur des stratégies d'indexation passives. En raison de la chute des actions et des obligations, même les fonds équilibrés ont subi de fortes baisses qui ont ébranlé les investisseurs.

En revanche, les Portefeuille FNB à revenu Mosaïque CI ont la possibilité de mettre en œuvre des stratégies alternatives telles que les actions en position acheteur/vendeur, le crédit alternatif, l'exposition aux produits de base et les titres à revenu fixe gérés activement. Dans des conditions de marché turbulentes, ces stratégies peuvent améliorer les revenus, le rendement total, fournir une protection contre les baisses et réduire les corrélations.

Les Portefeuilles FNB Mosaïque CI sont un excellent exemple de notre engagement à offrir de la valeur aux conseillers et à leurs clients. Visitez notre page des Solutions gérées pour en savoir plus sur les Portefeuilles FNB Mosaïque CI et notre gamme plus large de solutions gérées.

À propos de l’auteur

Stephen Lingard, Vice-président principal et co-chef des stratégies multi-actifs, apporte une expérience mondiale concrète à son rôle, ayant étudié et travaillé en Europe, aux États-Unis et en Asie au cours de sa carrière de plus de 27 ans. Il s’est joint à Gestion mondiale d’actifs CI (GMA CI) en 2019 en tant que gestionnaire de portefeuille multi-actifs et chef de recherche, centré sur la stratégie macroéconomique, d’actions et la stratégie alternative. Avant GMA CI, Stephen était chef des solutions de gestion multi-actifs chez Franklin Templeton (Canada/Asie). Avant cela, il était gestionnaire d’investissements chez Fidelity Investments (États-Unis et Canada) etétait courtier en obligations à la Société Générale Asia (Singapour) avant cela. Stephen est détenteur du titre CFA et d’un baccalauréat en administration des affaires de l’Université Western et détient un MBA de l’EU Business School. Il est également membre de la Toronto CFA Society et passe son temps libre avec l’équipe de soccer de North Toronto et l’équipe de hockey de Leaside.

Avis de non-responsabilité

Les investissements dans les fonds négociés en bourse (FNB) peuvent être assortis de commissions, de frais de gestion et d’autres frais. Habituellement, vous payez des frais de courtage à votre courtier si vous achetez ou vendez des parts d’un FNB sur une bourse canadienne reconnue. Si les parts sont achetées ou vendues sur ces bourses canadiennes, les investisseurs pourraient payer plus que la valeur liquidative courante lorsqu’ils achètent les parts du FNB et recevoir moins que la valeur liquidative courante lorsqu’ils les vendent. Veuillez lire le prospectus avant d’investir. Des renseignements importants sur les fonds négociés en bourse figurent dans leurs prospectus respectifs. Les FNB ne sont pas garantis; leur valeur fluctue fréquemment et le rendement passé pourrait ne pas se répéter.

Les opinions formulées dans ce document sont exclusivement celles de l’auteur ou des auteurs et ne devraient pas être utilisées ni interprétées comme un conseil en investissement, ni comme un signe d’approbation ou une recommandation à l’égard des entités ou des titres dont il est question.

Les Portefeuilles FNB Mosaïque CI sont gérés et conseillés par GMA CI | Gestion d’actifs multiples, une division de Gestion mondiale d’actifs CI.

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les tableaux et toutes les illustrations dans le présent document sont à titre d’illustration seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats de placement. Nous recommandons aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs devraient consulter leurs conseillers professionnels avant d’apporter tout changement à leurs stratégies d’investissement.

Certains énoncés contenus dans le présent document constituent des énoncés prospectifs. Est considéré comme un énoncé prospectif (« EP ») tout énoncé correspondant à des prévisions ou dépendant de conditions ou d’événements futurs ou s’y rapportant, ainsi que tout énoncé incluant des verbes comme « s’attendre », « prévoir », « anticiper », « viser », « entendre », « croire », « estimer », « évaluer », « être possible », « être d’avis » ou tout autre mot ou expression similaire. Les énoncés prospectifs qui ne constituent pas des faits historiques sont assujettis à un certain nombre de risques et d’incertitudes. Les résultats ou événements qui surviendront pourraient être donc substantiellement différents des énoncés prospectifs. Les énoncés prospectifs ne comportent aucune garantie de rendement futur. Ils sont, par définition, fondés sur de nombreuses hypothèses. Bien que les énoncés prospectifs contenus aux présentes soient fondés sur des hypothèses que Gestion mondiale d’actifs CI et le gestionnaire de portefeuille considèrent comme raisonnables, ni Gestion mondiale d’actifs CI ni le gestionnaire de portefeuille ne peuvent garantir que les résultats obtenus seront conformes à ces énoncés prospectifs. Il est recommandé au lecteur de considérer ces énoncés prospectifs avec précaution et de ne pas leur accorder une confiance excessive. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Certains énoncés contenus dans la présente sont fondés entièrement ou en partie sur de l’information fournie par des tiers; Gestion mondiale d’actifs CI a pris des mesures raisonnables afin de s’assurer qu’ils sont exacts. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2023. Tous droits réservés.

Publié le 21 février 2023