25 janvier 2023

Le FNB CCOM atteint 100 millions de dollars en actifs sous gestion en moins de trois mois. La raison en est simple.

Comme nous l’avons rappelé aux investisseurs au cours des deux dernières années, les produits de base demeurent l’un des rares domaines dans lesquels les investisseurs peuvent trouver une protection fiable contre l’inflation et une véritable diversification. En décembre, Goldman a fait l’une de ses plus fortes prévisions en déclarant que « les produits de base gagneront 43 % en 2023 en raison des pénuries d’approvisionnement ».

Auspice Capital (sous-conseiller du FNB de produits de base généraux CI Auspice [CCOM]) est également très optimiste, mais note que le chemin ne se fera pas sans heurts et que l’on peut s’attendre à une certaine volatilité en cours de route. Depuis 1970, l’indice des produits de base GSCI (RG) a en fait surpassé la plupart des indices boursiers. Le problème est que la volatilité et le repli sont trop élevés pour simplement acheter et conserver.

Pour cette raison, en 2010, Auspice a lancé l’indice Auspice Broad Commodity, l’indice sous-jacent de CCOM. L’indice Auspice Broad Commodity est un indice fondé sur des règles qui tente de saisir les tendances à la hausse (tout en minimisant le risque lors des tendances à la baisse) de 12 contrats à terme diversifiés sur des produits de base : soja, maïs, blé, coton, sucre, pétrole brut, gaz naturel, essence, fioul domestique, cuivre, argent et or.

Les sous-secteurs individuels des produits de base ont tendance à se comporter de manière différente selon les environnements de marché et des replis importants peuvent nuire à la réalisation des objectifs de rendement à long terme. Une stratégie diversifiée fondée sur des règles, comme CCOM, peut atténuer ces préoccupations. Si l’on considère également le paysage macroéconomique, la société n’a jamais été aussi optimiste à l’égard du secteur des produits de base, et avec 100 millions de dollars d’entrées dans le CCOM depuis son lancement il y a trois mois, les investisseurs semblent partager cette opinion.

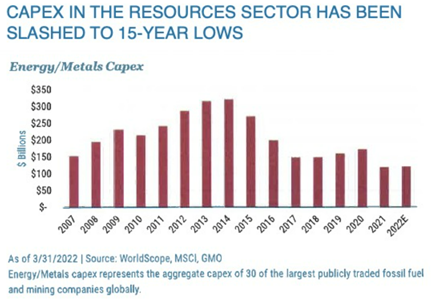

Dépenses en capital

Les données de 2022 suggèrent que les dépenses d’investissement en produits de base et l’offre correspondante restent un problème qui ne sera pas résolu rapidement pour les raisons suivantes :

- Bien que le monde consomme 40 % de plus de nombreux produits de base qu’il y a 15 ans, les sociétés exploitantes ont de nouveau réduit leurs investissements dans la nouvelle production ces derniers temps.

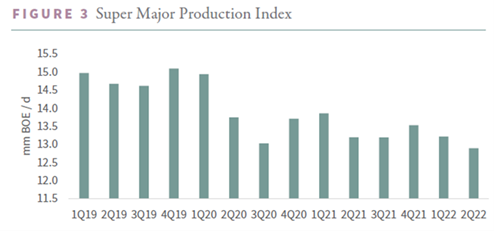

- En ce qui concerne spécifiquement les géants énergétiques, les dépenses en immobilisations de 2022 demeurent 30 % en dessous du niveau de 2019 et 60 % en dessous de la moyenne de 2010 à 2016.

- Même avec des prix élevés, la production chez les principaux producteurs de pétrole et de gaz naturel continue de baisser.

Source: https://info.gorozen.com/2022-q2-commentary-why-resources-during-a-recession

À la lumière de la détérioration du contexte fondamental, JPMorgan, dans ses hypothèses annuelles concernant le marché des capitaux à long terme pour 2022, a noté un « cycle fort, voire un supercycle, avec un consensus croissant autour des considérations ESG » et que la pénurie de dépenses d’investissement est susceptible de limiter l’offre de produits de base.

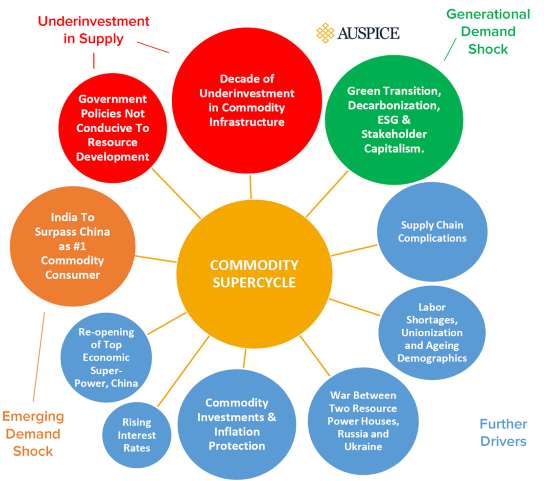

Le supercycle des produits de base

Auspice est également d’avis que nous en sommes aux premiers stades d’un supercycle de produits de base. D’après leurs recherches, « les deux principaux ingrédients d’un supercycle des produits de base sont une période prolongée de sous-investissement dans l’offre et un choc générationnel de la demande. Aujourd’hui, les deux sont présents. »

L’image ci-dessous résume les facteurs généraux du supercycle émergent des produits de base :

Une montée de l’Inde

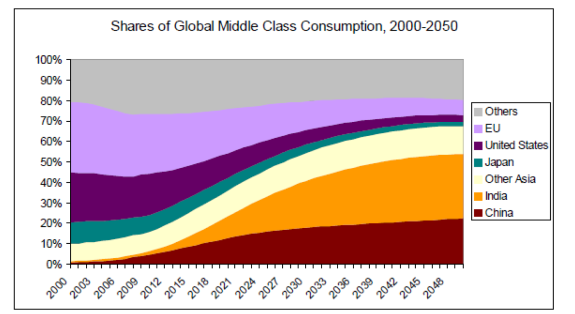

Ces derniers temps, Auspice a informé nos clients d’un élément qui est largement ignoré ailleurs : L’Inde devrait être l’économie à la croissance la plus rapide du monde en 2022, potentiellement créant un choc de demande similaire au boom chinois des années 2000.

- La classe moyenne de l’Inde est estimée à 31 % en 2021, à 41 % d’ici 2025 et devrait atteindre 63 % d’ici 20471.

- La quantité de produits de base consommée par un pays dépend de deux facteurs : la population et le revenu, mais il ne s’agit pas là d’une ligne droite.

- Règle générale – Le choc de la demande se produit dans la classe moyenne lorsque les pays dépensent pour s’industrialiser/urbaniser. Il existe une demande disproportionnée de produits de base entre 4 000 et 20 000 dollars de PIB par habitant :

- La Chine a atteint 3 959 $ PIB par habitant en 2001, elle est actuellement à 12 556 $ (2021)

- L’Inde a atteint 2 277 $ en 2021, mais c’est la classe moyenne qui est la clé ici : plus de 6 220 $

- L’Inde possède actuellement la troisième plus grande classe moyenne après la Chine et les États-Unis. Celle-ci devrait être la plus importante d’ici 20272

La classe moyenne émergente de l’Inde stimulera la demande de cuivre, de minerai de fer, de zinc, d’aluminium et de ressources énergétiques nécessaires à la construction d’infrastructures et de villes modernes, ainsi qu’à l’alimentation des maisons et de l’industrie.

1“One of every three Indians “middle class’; to double by 2047”

2 “Morgan Stanley – “India’ Impeding Economic Book”

Source: "The Emerging Middle Class in Developing Countries"

"The middle classes of all countries have been the key drivers of the global economy in the last century. During the past several decades, world economic growth has occurred, mostly because of increased consumption in the middle classes of the United States, Europe, and other advanced countries." - Source: "The Middle Class in India: From 1947 to the Present and Beyond"

Raisons d’investir dans le FNB de produits de base généraux CI Auspice (CCOM)

Nous sommes optimistes concernant les produits de base, et il semble que les investisseurs le soient aussi. Dans les trois mois ayant suivi son lancement, CCOM a dépassé les 100 millions de dollars d’actifs sous gestion à la fin de décembre. Avec la chute des actions et des obligations, les investisseurs cherchent un moyen de se protéger contre l’inflation. Par conséquent, beaucoup se tournent vers les produits de base, car historiquement, leurs rendements ont été positivement corrélés à une inflation élevée. Bien que les investissements dans les produits de base puissent être volatils, CCOM vise à reproduire l’indice Auspice Broad Commodity, qui, depuis plus de 10 ans, offre des rendements supérieurs avec une volatilité plus faible que les principaux indices de produits de base.

Il est important de noter que, pour les investisseurs et les gestionnaires de portefeuille, ces rendements peuvent apporter une forte diversification. Alors que les titres de l’énergie et de l’or ont des corrélations élevées avec les actions, depuis la création en octobre 2010, l’indice Auspice Broad Commodity a une corrélation mensuelle de 0,35 avec le TSX60. Pour plus de renseignements, visitez le site du FNB de produits de base généraux CI Auspice.

Glossaire des termes

Corrélation : une mesure statistique de la façon dont deux titres se déplacent l’un par rapport à l’autre. Une corrélation positive indique des mouvements similaires, vers le haut ou vers le bas, tandis qu’une corrélation négative indique des mouvements opposés (quand l’un monte, l’autre baisse).

Baisse : mesure de l’écart entre le sommet et le creux d’un placement ou, en d’autres termes, de l’écart entre le prix le plus élevé et le prix le moins élevé au cours d’une période donnée

Volatilité : évalue dans quelle mesure le cours d’un titre, d’un dérivé ou d’un indice fluctue. La mesure la plus couramment utilisée de la volatilité des fonds de placement est l’écart-type.

À propos de l’auteur

Auspice Capital Advisors Ltd. est un gestionnaire d’actifs alternatifs innovant qui se concentre sur l’application de stratégies de placement basées sur des règles qui englobent un large éventail de marchés financiers et de marchés de produits de base. Auspice propose des stratégies alternatives liquides et des stratégies de produits de base qui offrent les avantages de la gestion active et l’efficacité de l’indexation. En se fondant sur des règles, Auspice offre des produits plus transparents, plus liquides et plus rentables grâce à plusieurs mécanismes de livraison (fonds, comptes gérés, FNB, indices et produits sur mesure).

Auspice travaille avec un large éventail de clients et élabore des solutions pour améliorer leur portefeuille ou leur gamme de produits. Nos stratégies sont offertes directement aux institutions, aux professionnels du secteur financier et aux investisseurs individuels fortunés, ainsi qu’aux investisseurs au détail par l’intermédiaire de la marque Auspice, ainsi que des accords de sous-conseillers et de licence.

Avis de non-responsabilité importants

Les investissements dans les fonds négociés en bourse (FNB) peuvent être assortis de commissions, de frais de gestion et d’autres frais. Habituellement, vous payez des frais de courtage à votre courtier si vous achetez ou vendez des parts d’un FNB sur une bourse canadienne reconnue. Si les parts sont achetées ou vendues sur ces bourses canadiennes, les investisseurs pourraient payer plus que la valeur liquidative courante lorsqu’ils achètent les parts du FNB et recevoir moins que la valeur liquidative courante lorsqu’ils les vendent. Veuillez lire le prospectus avant d’investir. Des renseignements importants sur les fonds négociés en bourse figurent dans leurs prospectus respectifs. Les FNB ne sont pas garantis; leur valeur fluctue fréquemment et le rendement passé pourrait ne pas se répéter. Les rendements de l’indice ne représentent pas les rendements des FNB. On ne peut investir directement dans l’indice. Le rendement du FNB devrait être inférieur à celui de l’indice.

Le FNB de produits de base généraux CI Auspice est un fonds commun de placement alternatif. De tels fonds permettent d’investir dans des catégories d’actifs ou d’utiliser des stratégies d’investissement qu’il est interdit d’appliquer aux fonds communs de placement traditionnels. Les stratégies spécifiques suivantes distinguent ce fonds des fonds communs de placement traditionnels : l’utilisation accrue de produits dérivés à des fins de couverture et à d’autres fins, la capacité accrue de vendre des titres à découvert, et la possibilité d’emprunter des liquidités pour les utiliser à des fins d’investissement. Bien que ces stratégies soient utilisées conformément aux objectifs et aux stratégies d’investissement du fonds, elles peuvent, dans certaines conditions de marché, accélérer le rythme de dépréciation de votre investissement.

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les tableaux et toutes les illustrations dans le présent document sont à titre d’illustration seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats de placement. Nous recommandons aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs devraient consulter leurs conseillers professionnels avant d’apporter tout changement à leurs stratégies d’investissement.

Certains énoncés contenus dans la présente sont fondés entièrement ou en partie sur de l’information fournie par des tiers; Gestion mondiale d’actifs CI a pris des mesures raisonnables afin de s’assurer qu’ils sont exacts. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document.

Auspice Capital Advisors Ltd. est un sous-conseiller de portefeuille pour certains fonds offerts et gérés par Gestion mondiale d’actifs CI.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2023. Tous droits réservés.

Publié le 23 janvier 2023.