24 janvier 2023

Stratégies pour minimiser la volatilité à la baisse

Investir est un moyen d’atteindre vos objectifs financiers futurs. Que vous économisiez pour envoyer vos enfants à l’université, acheter une propriété future ou financer la retraite de vos rêves. Pour atteindre vos objectifs plus rapidement, la meilleure approche est de rester investi à long terme. Cependant, cela peut exiger beaucoup de discipline et de patience.

En période de turbulence du marché, de nombreux investisseurs ont du mal à rester sur la bonne voie. Alors que les gens observent leur résultat net baisser, il est tentant de vendre et de sortir avant que les choses ne s’aggravent. Bien qu’il soit courant que les investissements connaissent des hauts et des bas, la volatilité extrême des marchés peut susciter de la peur. Cela peut faire en sorte que les investisseurs surestiment les pertes potentielles et se retirent. Malheureusement, si vous vendez trop tôt, vous risquez de réduire les rendements.

Si vous ne voulez pas subir les hauts et les bas extrêmes d’un marché volatil et que vous êtes prêt pour un parcours plus paisible, vous avez des options!

Une stratégie de volatilité minimum peut vous aider à maintenir le cap.

Qu’est-ce que l’investissement avec volatilité minimum?

Une stratégie de volatilité minimum investit dans des actions à faible volatilité et évite celles à forte volatilité. L’objectif de cette stratégie est de participer aux marchés haussiers tout en se protégeant contre les marchés baissiers.

Avec une approche à faible volatilité, vous pourriez devoir renoncer à une partie de la hausse lorsque les marchés sont en hausse. Cependant, vous pouvez être tranquille en sachant que votre capital est préservé dans les marchés baissiers. Compte tenu de l’environnement instable du marché de 2022, de nombreux investisseurs se tournent vers des stratégies de volatilité minimum.

Les avantages de l’investissement avec volatilité minimum

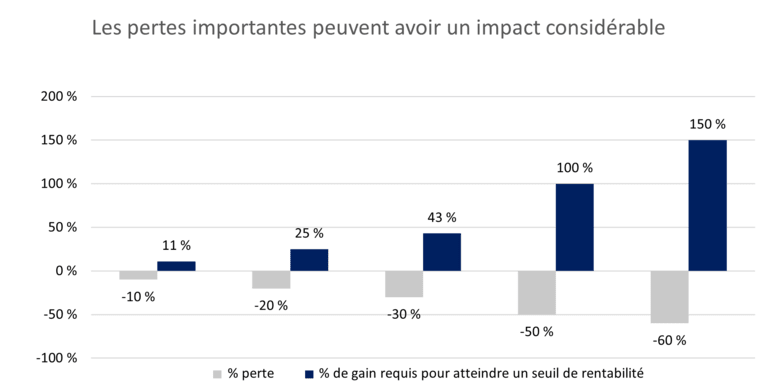

Les résultats négatifs peuvent avoir une incidence considérable sur le rendement du portefeuille. Les portefeuilles qui subissent des pertes importantes sont confrontés à une tâche de plus en plus difficile pour atteindre le seuil de rentabilité. Essayer de réduire le risque de baisse peut entraîner des rendements plus favorables au fil du temps et peut offrir une expérience d’investissement plus paisible dans l’ensemble.

Source : Gestion mondiale d’actifs CI

Le fait de renoncer à une partie ne signifie pas que vos rendements en souffriront. Contrairement à la thèse classique, la recherche a observé que les actions à faible volatilité ont historiquement été capables de fournir de meilleurs rendements ajustés au risque que les actions à plus haut risque à long terme1, 2.

Ce phénomène est souvent appelé « anomalie de faible volatilité » ou « effet de faible volatilité ». Étant donné qu’un titre à faible volatilité perd moins de valeur dans les marchés baissiers, cela permet au capital de croître davantage lorsque les marchés remontent, ce qui entraîne des redressements plus rapides et la possibilité de produire des rendements supérieurs grâce à la puissance du rendement composé. Il ne s’agit pas seulement d’un phénomène observé dans les marchés nord-américains actuels. Il s’agit d’une anomalie observée et documentée à l’échelle mondiale depuis des décennies3.

Nos FNB à volatilité minimum

La gamme de FNB indiciels faible volatilité à la baisse CI comprend le FNB indiciel mondial faible volatilité à la baisse CI et le FNB indiciel américain faible volatilité à la baisse CI. Ces FNB offrent une exposition efficace et différenciée aux facteurs de faible volatilité, investissant dans des actions à faible volatilité qui perdent généralement moins que les autres actions des marchés baissiers.

Contrairement aux stratégies traditionnelles de volatilité minimum qui ont tendance à se concentrer sur la volatilité totale, la gamme de produits à volatilité minimum de CI cible la volatilité à la baisse pour minimiser le risque de rendements négatifs tout en acceptant la volatilité à la hausse.

Êtes-vous prêt pour une expérience plus paisible?

Si vous recherchez une expérience d’investissement moins volatile qui offre une protection contre les baisses tout en produisant des rendements similaires, voire supérieurs, ajustés en fonction du risque, envisagez un FNB à faible volatilité à la baisse.

Pour en savoir plus sur nos stratégies en matière de FNB, consultez notre page de solutions FNB.

Références

1 Financial Analysts Journal. (2018). Benchmarks as Limits to Arbitrage: Understanding the Low Volatility Anomaly.

2 The Journal of Portfolio Management. (2020). The Volatility Effect Revisited.

3 S&P Global. (2019). Is the Low Volatility Anomaly Universal?

Glossaire des termes

Volatilité : évalue dans quelle mesure le cours d’un titre, d’un dérivé ou d’un indice fluctue. La mesure la plus couramment utilisée de la volatilité des fonds de placement est l’écart-type.

Rendements (corrigés du risque) : une mesure du rendement des placements en tenant compte du risque ou de la volatilité auxquels doit être exposé un portefeuille pour générer le rendement. Considérons deux investissements, dont le rendement est de 10 % sur une période donnée. L’investissement dont le rendement corrigé du risque est le plus élevé serait celui qui connaîtrait le moins de fluctuations de prix. Les ratios de Sharpe et de Sortino sont deux des mesures les plus couramment utilisées pour mesurer le rendement ajusté au risque.

À propos de l’auteur

Nirujan est chargé de soutenir la stratégie et la croissance des ventes des activités FNB de CI et d’aider l’équipe nationale des ventes. En outre, Nirujan supervise l’équipe de soutien aux ventes FNB et travaille en étroite collaboration avec l’équipe de direction des ventes pour mettre en oeuvre la stratégie globale de vente des FNB. Avant de rejoindre GMA CI, Nirujan a occupé divers postes chez le gestionnaire d’actifs mondial Invesco et les FNB Horizons, où il était responsable de la gestion et du développement des produits ainsi que de la stratégie de vente. Nirujan est titulaire d’un baccalauréat en commerce (finance et comptabilité) de l’université Ryerson et détient le titre d’analyste financier agréé (CFA).

AVIS DE NON-RESPONSABILITÉ IMPORTANTS

Les placements dans les fonds négociés en bourse (FNB) peuvent être assortis de commissions, de frais de gestion et d’autres frais. Habituellement, vous payez des frais de courtage à votre courtier si vous achetez ou vendez des parts d’un FNB sur une bourse canadienne reconnue. Si les parts sont achetées ou vendues sur ces bourses canadiennes, les investisseurs pourraient payer plus que la valeur liquidative courante lorsqu’ils achètent les parts du FNB et recevoir moins que la valeur liquidative courante lorsqu’ils les vendent. Veuillez lire le prospectus avant d’investir. Des renseignements importants sur les fonds négociés en bourse figurent dans leurs prospectus respectifs. Les FNB ne sont pas garantis; leur valeur fluctue fréquemment et le rendement passé pourrait ne pas se répéter.

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les tableaux et toutes les illustrations dans le présent document sont à titre d’illustration seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats de placement. Nous recommandons aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs doivent consulter leurs conseillers professionnels avant de mettre en œuvre tout changement dans leurs stratégies de placement.